Ressources

Accueil » Ressources » Glossaire

Glossaire

Affacturage / Factoring

L’affacturage consiste à céder ses factures à une société spécialisée (appelée « factor ») qui vous règle immédiatement (moins une commission), puis se charge de se faire payer par le client. 💡C’est une solution pour améliorer sa trésorerie rapidement, tout en déléguant le risque d’impayé.

Avoir

Un avoir est un document émis pour annuler tout ou partie d’une facture. Il peut faire suite à un retour de produit, une erreur ou une remise commerciale. 📉Il vient en déduction des montants à payer par le client.

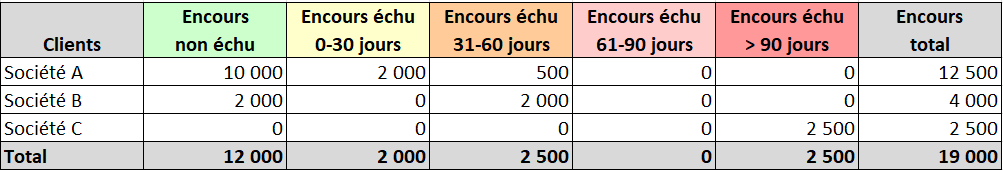

Balance âgée

Tableau de suivi des factures classées par tranches d’ancienneté (souvent en jours : 0-30, 31-60, etc.). 📊Indispensable pour identifier rapidement les retards de paiement et prioriser les actions de relance.

Commissaire de justice

Officier public issu de la fusion des métiers d’huissier de justice et de commissaire-priseur judiciaire, le commissaire de justice est habilité à exécuter les décisions de justice et les titres exécutoires. ⚖️Il intervient souvent en phase de recouvrement contentieux.

👉 Pour aller plus loin : Justice en France – Le commissaire de justice

Compte client

Compte comptable individuel qui retrace toutes les factures émises, règlements reçus, avoirs et soldes dus pour un client donné. 📒Outil clé pour suivre avec précision la situation de chaque client et détecter les anomalies.

Cycle Order to Cash (O2C)

Ce terme désigne l’ensemble du processus allant de la commande du client (Order) jusqu’à l’encaissement (Cash). Il englobe la facturation, la relance, le recouvrement, etc. 🔁Un cycle bien maîtrisé réduit les délais de paiement et sécurise la trésorerie.

DSO (Days Sales Outstanding)

Indicateur clé qui mesure le nombre de jours moyens qu’une entreprise met à encaisser ses ventes. Plus le DSO est élevé, plus les paiements sont lents. 📈Un DSO maîtrisé est un bon indicateur de santé financière.

💡 Lire aussi : Le DSO : un indicateur clé pour maîtriser votre poste clients

Délai de paiement

Temps accordé à un client pour régler une facture (ex. 30 jours fin de mois). Il peut être négocié mais doit respecter la réglementation (souvent 60 jours maximum en B2B). 📅Un bon encadrement des délais de paiement préserve votre trésorerie.

Encours client

Montant total des factures en attente de règlement par un client à un instant donné. ⚠️C’est votre exposition financière vis-à-vis de ce client. À surveiller de près !

Escompte

Remise accordée à un client s’il règle sa facture avant la date d’échéance. 💡C’est un levier de trésorerie qui encourage les paiements anticipés.

Échéancier

Tableau récapitulant les factures à venir ou un plan de paiement convenu avec un client, indiquant les montants et les dates d’échéance de chaque versement. 📋Facilite la planification des relances et la prévision de trésorerie.

Facture

Document comptable et commercial qui formalise la vente d’un bien ou d’un service. Elle déclenche l’obligation de paiement pour le client. 🧾Une facture claire et bien émise réduit les litiges de paiement.

👉 Pour aller plus loin : Mentions obligatoires d’une facture

Injonction de payer

Procédure judiciaire rapide permettant de réclamer une dette non contestée. Le juge peut rendre une ordonnance obligeant le client à payer sous peine de poursuites. ⚖️Utile pour les créances certaines et non réglées après relance amiable.

👉 Pour aller plus loin : Recouvrement de dettes en France : injonction de payer et procédure simplifiée

Lettrage

Opération comptable qui associe chaque paiement reçu aux factures correspondantes. 🔗Permet de connaître précisément le solde dû et d’éviter les doublons ou erreurs de suivi.

Limite de crédit

Plafond d’encours que vous acceptez d’accorder à un client. Elle est définie selon son profil de risque et sa solvabilité. 🛑Un outil de prévention contre les impayés.

Mise en demeure

Lettre formelle (souvent recommandée) par laquelle vous demandez à un client de régler une facture sous un délai précis, sous peine d’actions juridiques. 📨 Dernier avertissement avant contentieux.

Politique de crédit

Ensemble des règles que vous définissez pour accorder des délais de paiement, fixer des limites d’encours, relancer ou recouvrer. 🎯Elle protège votre trésorerie tout en maintenant une relation commerciale saine.

Provision pour créances douteuses

Montant passé en comptabilité pour anticiper la perte probable liée à une facture impayée. 📉Elle reflète une vision prudente des résultats de l’entreprise.

Rapprochement bancaire

Vérification périodique entre les écritures comptables et le relevé bancaire pour s’assurer que tous les mouvements sont bien pris en compte. 🔍Étape indispensable pour confirmer les règlements réellement encaissés.

Recouvrement amiable

Phase de relance « douce » qui vise à obtenir le paiement sans passer par la justice (appels, mails, négociation, échéancier). 🤝Favorise le dialogue et préserve la relation client.

Recouvrement contentieux

Lorsque les relances amiables échouent, le recouvrement contentieux engage une procédure légale ou judiciaire pour obtenir le paiement. ⚖️Plus coûteux et plus long, il implique la mobilisation de ressources importantes (temps, budget, expertise).

Relance

Action consistant à rappeler à un client qu’une ou plusieurs factures sont impayées. Elle peut être automatisée ou personnalisée. 📬Elle doit être régulière, structurée et adaptée au profil du client.

Scoring / Rating (score de crédit)

Évaluation chiffrée de la solvabilité d’un client, sur la base de données financières, comportement de paiement, secteur, etc. 📊Un outil pour décider d’un délai de paiement ou fixer une limite d’encours.

Subrogation

Mécanisme juridique où une entreprise (souvent un factor ou un assureur-crédit) est autorisée à se faire rembourser directement par le débiteur à la place du créancier initial. ⚙️Utilisé notamment en affacturage ou assurance-crédit.

Titre exécutoire

Document officiel (décision de justice, injonction validée, etc.) qui permet de faire exécuter une obligation de paiement par voie forcée (saisie, huissier). 🔐Il donne au créancier un vrai pouvoir de contrainte.

🌐 Suivez-nous

Retrouvez toute notre actualité sur les réseaux sociaux… et pensez à vous abonner.